我国团餐食材供应链市场规模已达5500亿元

日前,在2019中国团餐产业变革者峰会上,团餐谋联合禧云国际发布了团餐行业头个供应链报告《中国团餐行业供应链发展研究报告(2019)》。总结了团餐供应链市场现状与特点,以及重点企业的商业模式,并指出了五大未来发展趋势。

报告指出,2017年中国团餐市场规模约1.19万亿,食材供应是团餐企业成本结构中占比更大、 为刚性的一块,占到了营收的45%以上,高于餐饮行业的平均水平。团餐食材供应链市场规模已达到5500亿元,与此同时,高门槛筛掉了众多实力有限的企业,团餐供应链行业的未来发展趋势逐渐明朗。

“诱人的”5500亿团餐供应链市场

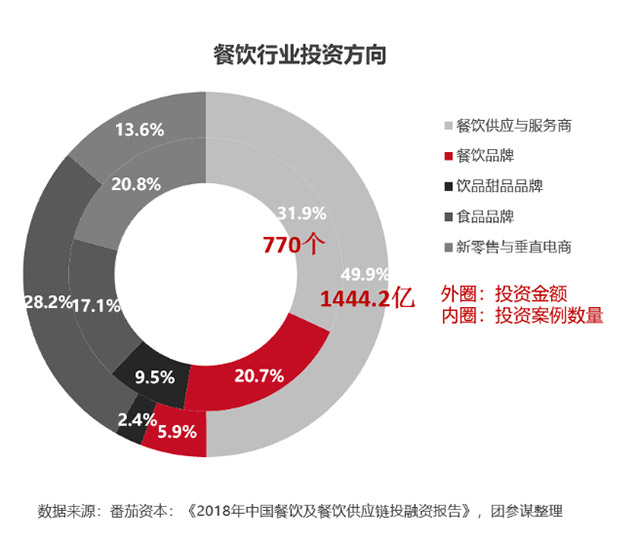

不断增长的餐饮食材供应链市场正在吸引越来越多的关注。报告指出,近几年资本对纯餐饮品牌的投资兴趣正在下降,甚至很多投资机构明确表示2019年投资方向不看餐饮品牌,只聚焦于餐饮供应链。据统计,2014-2018年,我国餐饮供应链企业获投案例数达247起,获投金额达228.6亿元。

团餐行业内部也将供应链发展提上了日程。报告指出,目前,我国团餐供应链有三种主要形式。首先是大型团餐企业自建的食材采购供应链,这是由于大型团餐企业经过多年发展,具备了一定的规模优势,获得了议价权,通常会自建供应链体系。其次,众多以区域化经营为主的独立第三方团餐食材供应链企业开始涌现。第三种则是近几年,一些大型团餐企业内部供应链部门发展到一定规模,开始为行业输出供应链服务,或是一些有行业基因的公司联合互联网人士建立第三方供应链专业服务公司。

分散的团餐采购连锁经营占比低

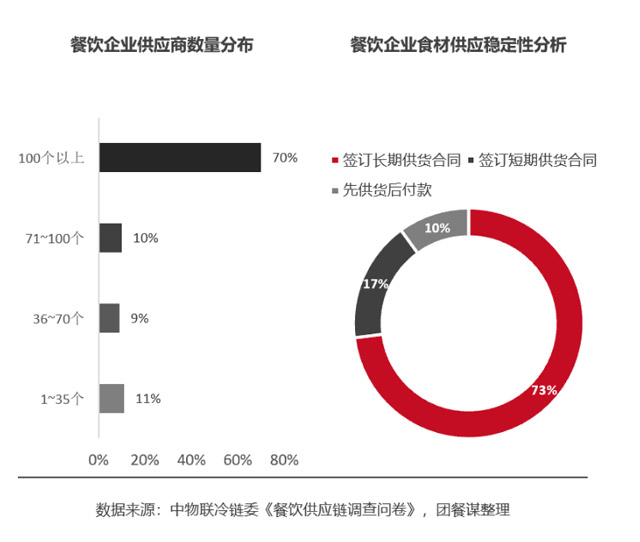

相较于社餐的4万多种库存量单位,团餐的原材料库存量单位仅3000多种,并且拥有流程简单、采购量大、计划性强等优势。但我国团餐供应链上游的食材原料渠道分散且多元,供应商数量在100家以上的企业占到了企业数量的70%,仅有11%的企业能将供应商数量控制在35家以内。

报告指出,下游的团餐企业连锁经营占比也较低,2017年我国团餐行业前百强企业的营业收入合计仅为601亿元人民币,前百强市场集中度约为5%。而国外的跨国团餐巨头如索迪斯、康帕斯、爱玛客,这三家团餐企业2018年的收入都超过了千亿人民币。其中康帕斯2019年营收308亿美元,位列世界500强第403位。

此外,在冷链基础设施保有量上,中国目前也远远不及发达国家。目前我国预冷保鲜率为30%(美国为80- ),综合冷链流通率为19%(美国为 ),农产品腐损率是30%,是美国的2倍。

报告同时也指出,团餐企业也认识到中央厨房可以促进食材的规模化集采、有利于品质控制。目前我国大型团餐品牌包括千喜鹤、快客利、北京健力源、上海麦金地、蜀王餐饮等,超过半数均拥有自己的中央厨房。但数据也显示,目前75%的团餐企业中央厨房的设计能力大于实际生产能力,存在普遍的产能浪费。

仓储物流生产设施资金投入高、客户开发难度大,以及我国冷链基础设施保有量的落后,中央厨房的资本投入及配套设施的高要求,这些因素共同导致团餐供应链企业在仓储、物流、冷链、设施方面投入意愿也较低,这使得我国团餐供应链的升级改造仍处于起步探索阶段,至今尚未出现成熟的跨区域经营、覆盖全品类的综合性食材供应链服务商。这是中国团餐供应链的现状和不足,但也意味着这是一块广阔的蓝海市场,正在等待有意愿、有实力的团餐供应链企业的挖掘。

未来中国团餐供应链发展的五大趋势明朗

报告同时指出,尽管困难客观存在,但一些企业也进行了一系列探索,不仅打开了市场,也在一定程度上揭示了未来中国团餐供应链发展的五大趋势。